銀監(jiān)會(huì)松綁存貸比 理論上釋放近萬億流動(dòng)性

2014年07月01日 18:25

來源:南都網(wǎng)

原標(biāo)題:銀監(jiān)會(huì)松綁存貸比:理論上釋放近萬億流動(dòng)性 在醞釀多年后,銀監(jiān)會(huì)于昨天終于頒布了商業(yè)銀行存貸比計(jì)算的新口徑,并于今天起正式執(zhí)行。按照銀監(jiān)會(huì)通知,包括三農(nóng)、小微金融債在內(nèi)的6項(xiàng)貸款被從存貸比分子項(xiàng)

原標(biāo)題:銀監(jiān)會(huì)松綁存貸比:理論上釋放近萬億流動(dòng)性

在醞釀多年后,銀監(jiān)會(huì)于昨天終于頒布了商業(yè)銀行存貸比計(jì)算的新口徑,并于今天起正式執(zhí)行。按照銀監(jiān)會(huì)通知,包括三農(nóng)、小微金融債在內(nèi)的6項(xiàng)貸款被從存貸比分子項(xiàng)下扣除,同時(shí)新增大額存單等2項(xiàng)存款計(jì)入存貸比分母項(xiàng)。

銀監(jiān)會(huì)松綁存貸比:理論上釋放近萬億流動(dòng)性

“如果全面放棄存貸比指標(biāo),在理論上有利于降低融資成本138bp。本次調(diào)整,雖然達(dá)到不到138bp,但也能在一定程度上降低融資成本起到積極作用。”興業(yè)銀行首席經(jīng)濟(jì)學(xué)家魯政委昨天表示,“考慮到銀行業(yè)18 .5%的法定存款準(zhǔn)備金率的存在,單純的存貸比指標(biāo)的調(diào)整,并不會(huì)讓銀行業(yè)因此就額外增加多少融資,但卻能夠鼓勵(lì)融資走‘貸款’的正路,從而在一定程度上有利于弱化影子銀行的發(fā)展動(dòng)力。”

存貸比監(jiān)管已落后

昨天下午,銀監(jiān)會(huì)正式對(duì)外發(fā)布《關(guān)于調(diào)整商業(yè)銀行存貸比計(jì)算口徑的通知》(以下簡稱《通知》),要求從7月1日起實(shí)施。

銀監(jiān)會(huì)表示,存貸比是《商業(yè)銀行法》規(guī)定的法定監(jiān)管指標(biāo)。從國內(nèi)外實(shí)踐來看,存貸比在管控流動(dòng)性風(fēng)險(xiǎn)、控制信貸過快增長和維護(hù)銀行體系穩(wěn)定方面發(fā)揮了一定的積極作用。但是,隨著商業(yè)銀行資產(chǎn)負(fù)債結(jié)構(gòu)、經(jīng)營模式和金融市場(chǎng)的發(fā)展變化,存貸比監(jiān)管也出現(xiàn)了覆蓋面不夠,風(fēng)險(xiǎn)敏感性不足,未充分考慮銀行各類資金來源和運(yùn)用在期限和穩(wěn)定性方面的差異,難以全面反映銀行流動(dòng)性風(fēng)險(xiǎn)等問題。

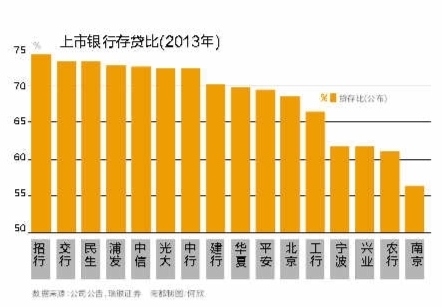

為改進(jìn)存貸比監(jiān)管,銀監(jiān)會(huì)近年來一方面積極推動(dòng)立法機(jī)關(guān)修訂《商業(yè)銀行法》,另一方面不斷完善存貸比監(jiān)管考核辦法,如將“三農(nóng)”專項(xiàng)金融債、小微企業(yè)專項(xiàng)金融債、支農(nóng)再貸款等對(duì)應(yīng)貸款從存貸比分子中扣除,并從2011年開始推行月度日均存貸比指標(biāo)等,在促進(jìn)商業(yè)銀行加大對(duì)實(shí)體經(jīng)濟(jì)支持力度、降低存款波動(dòng)性等方面,取得了一定效果。截至2014年1季度末,商業(yè)銀行存貸比為65 .9%,較年初下降0 .18個(gè)百分點(diǎn),與75%的上限尚有距離。

銀監(jiān)會(huì)表示,為適應(yīng)我國銀行業(yè)資產(chǎn)負(fù)債結(jié)構(gòu)多元化發(fā)展趨勢(shì),不斷完善監(jiān)管體系,銀監(jiān)會(huì)在此前相關(guān)改進(jìn)存貸比監(jiān)管措施的基礎(chǔ)上,進(jìn)一步完善存貸比監(jiān)管。

最多釋放8000億流動(dòng)性

《通知》要求,對(duì)存貸比計(jì)算口徑進(jìn)行調(diào)整,包括調(diào)整存貸比計(jì)算幣種口徑,調(diào)整存貸比分子(貸款)計(jì)算口徑,以及調(diào)整存貸比分母(存款)計(jì)算口徑。

其中,對(duì)計(jì)算幣種口徑調(diào)整后,只對(duì)人民幣業(yè)務(wù)實(shí)施存貸比監(jiān)管考核,而本外幣合計(jì)和外幣業(yè)務(wù)存貸比取消監(jiān)管考核,僅作為監(jiān)測(cè)指標(biāo);調(diào)整存貸比分子(貸款)計(jì)算口徑后,在近年已實(shí)施的扣減支農(nóng)再貸款、小微企業(yè)貸款專項(xiàng)金融債、“三農(nóng)”專項(xiàng)金融債對(duì)應(yīng)貸款,以及村鎮(zhèn)銀行使用主發(fā)起行存放資金發(fā)放的農(nóng)戶和小微企業(yè)貸款基礎(chǔ)上,再扣除“商業(yè)銀行發(fā)行的剩余期限不少于一年,且債權(quán)人無權(quán)要求銀行提前償付的其他各類債券所對(duì)應(yīng)的貸款”,“支小再貸款所對(duì)應(yīng)的小微企業(yè)貸款”,以及“商業(yè)銀行利用國際金融組織或外國政府轉(zhuǎn)貸資金發(fā)放的貸款”3項(xiàng)。

“截至2014年5月末,商業(yè)銀行發(fā)行的期限在1年以上的債券總額12531億元,其中普通債券3272億元,次級(jí)債9028億元,混合資本債231億元,基本上均無提前償付條款。2014年,人民銀行下發(fā)的支小再貸款額度為500億元。我國商業(yè)銀行利用國際金融組織或外國政府轉(zhuǎn)貸資金發(fā)放的貸款近年來穩(wěn)定在30億美元左右。”華夏銀行總行研究員楊馳表示, 據(jù)此估算,此次調(diào)整存貸比計(jì)算口徑,理論上商業(yè)銀行釋放流動(dòng)性最多可超過8000億元。考慮到各行貸款規(guī)模和資本充足率的限制,實(shí)際釋放資金將低于理論數(shù)值。

“此次調(diào)整存貸比計(jì)算口徑,有利于釋放更多的流動(dòng)性,鼓勵(lì)商業(yè)銀行將更多的信貸資金投入實(shí)體經(jīng)濟(jì)特別是小微和‘三農(nóng)’領(lǐng)域,緩解小微企業(yè)、涉農(nóng)企業(yè)融資難、融資貴的問題。”他表示,“同時(shí)也有利于商業(yè)銀行提高資金使用效率、提升盈利水平,適當(dāng)減緩當(dāng)前受資金不斷流出銀行體系導(dǎo)致的負(fù)債端壓力;有助于降低商業(yè)銀行利用同業(yè)業(yè)務(wù)等逃避存貸比和信貸規(guī)模限制、進(jìn)行監(jiān)管套利的沖動(dòng),引導(dǎo)資金從表外逐步回流表內(nèi)。”

新政著眼實(shí)體經(jīng)濟(jì)

“這體現(xiàn)了銀監(jiān)會(huì)實(shí)事求是、與時(shí)俱進(jìn)的審慎監(jiān)管精神。”興業(yè)銀行首席經(jīng)濟(jì)學(xué)家魯政委昨天就此點(diǎn)評(píng),“在完成《商業(yè)銀行法》修訂之前,作為監(jiān)管執(zhí)行部門,還不便自行直接在操作中放棄貸存比,但目前中國金融市場(chǎng)發(fā)展的實(shí)際卻是早已從早期的‘負(fù)債方僅有存款、資產(chǎn)方僅有貸款’的狀態(tài),發(fā)展到了目前資產(chǎn)負(fù)債兩邊都高度多元化的狀態(tài),簡單堅(jiān)持過去意義上的貸存比,不僅無法控制住實(shí)質(zhì)風(fēng)險(xiǎn),反倒還會(huì)造成更多扭曲,釀成新的風(fēng)險(xiǎn)隱患。”他表示,從管住實(shí)質(zhì)風(fēng)險(xiǎn)的角度,需要“與時(shí)俱進(jìn)”地對(duì)貸存比的分子和分母進(jìn)行調(diào)整。比如,分母中增加大額存單就體現(xiàn)了這一點(diǎn)。

魯政委認(rèn)為,此次調(diào)整也沒有放得太松,而是著眼于管住實(shí)質(zhì)風(fēng)險(xiǎn)。比如,對(duì)“三農(nóng)”、小微發(fā)行的專項(xiàng)債券所發(fā)放的貸款,不僅由于此類貸款貸款期限通常短于債券存續(xù)期限,而且額度也不大,即使不納入貸存比,流動(dòng)性的實(shí)質(zhì)風(fēng)險(xiǎn)也不大。

“巴塞爾III的流動(dòng)性監(jiān)管指標(biāo)對(duì)貸存比有替代作用。”他表示,“在目前實(shí)施的巴塞爾協(xié)定III中的兩項(xiàng)流動(dòng)性監(jiān)管指標(biāo),比貸存比更細(xì)膩、更全面,其實(shí)施之后,能夠相應(yīng)減輕或替代貸存比指標(biāo)所承擔(dān)的流動(dòng)性監(jiān)管功能。即使現(xiàn)在全面廢止貸存比,也并不會(huì)導(dǎo)致流動(dòng)性風(fēng)險(xiǎn)失控。”

[觀察]同業(yè)存款未納入考核防范監(jiān)管套利

在調(diào)整存貸比分母(存款)計(jì)算口徑中,《通知》在現(xiàn)有計(jì)算口徑基礎(chǔ)上增加了兩項(xiàng),包括“銀行對(duì)企業(yè)、個(gè)人發(fā)行的大額可轉(zhuǎn)讓存單”,以及“外資法人銀行吸收的境外母行一年期以上存放凈額”。

銀監(jiān)會(huì)認(rèn)為,企業(yè)和個(gè)人的大額可轉(zhuǎn)讓存單是銀行的穩(wěn)定資金來源;外資法人銀行相當(dāng)一部分資金來源于母行存放,將其中一年期以上存放凈額計(jì)入,可以促進(jìn)外資銀行充分運(yùn)用境外母行提供的穩(wěn)定資金拓展業(yè)務(wù),支持我國實(shí)體經(jīng)濟(jì)發(fā)展。

“此次調(diào)整方案未改變存貸比的基本計(jì)算規(guī)則,簡單易行,從定量測(cè)算結(jié)果看,有助于商業(yè)銀行將更多的信貸資源用于支持實(shí)體經(jīng)濟(jì)。”銀監(jiān)會(huì)表示,“將觀察存貸比計(jì)算口徑調(diào)整對(duì)銀行經(jīng)營行為和金融市場(chǎng)的影響,對(duì)于存貸比出現(xiàn)異動(dòng)的銀行,將視情形采取相應(yīng)措施,防止監(jiān)管套利。”

同時(shí),銀監(jiān)會(huì)將根據(jù)《商業(yè)銀行流動(dòng)性風(fēng)險(xiǎn)管理辦法(試行)》,綜合運(yùn)用存貸比、流動(dòng)性比例、流動(dòng)性覆蓋率和多維度的流動(dòng)性風(fēng)險(xiǎn)監(jiān)測(cè)指標(biāo),密切跟蹤分析銀行業(yè)流動(dòng)性風(fēng)險(xiǎn)狀況,維護(hù)銀行業(yè)安全穩(wěn)健運(yùn)行。在中長期,銀監(jiān)會(huì)還將繼續(xù)積極推動(dòng)并配合立法機(jī)關(guān)修訂《商業(yè)銀行法》。

“此次銀監(jiān)會(huì)并沒有將同業(yè)存款納入存貸比分母,這與金融機(jī)構(gòu)之間可能通過資金來往、實(shí)現(xiàn)虛增同業(yè)存款規(guī)模、導(dǎo)致存款重復(fù)計(jì)算有一定關(guān)系。”楊馳認(rèn)為,“在當(dāng)前治理規(guī)范同業(yè)業(yè)務(wù)的大背景下,預(yù)計(jì)同業(yè)存款短期內(nèi)很難納入考慮范圍。”

存貸比新政

計(jì)算存貸款分子(貸款)時(shí),扣除6項(xiàng):

1 支農(nóng)再貸款、支小再貸款所對(duì)應(yīng)的貸款

2 “三農(nóng)”專項(xiàng)金融債所對(duì)應(yīng)的涉農(nóng)貸款

3 小微企業(yè)專項(xiàng)金融債所對(duì)應(yīng)的小微企業(yè)貸款

4 商業(yè)銀行發(fā)行的剩余期限不少于1年,且債權(quán)人無權(quán)要求銀行提前償付的各類債券所對(duì)應(yīng)的貸款

5 商業(yè)銀行使用國際金融組織或外國政府轉(zhuǎn)貸資金發(fā)放的貸款

6 村鎮(zhèn)銀行使用主發(fā)起行存放資金發(fā)放的農(nóng)戶和小微企業(yè)貸款

計(jì)算存貸款比分母(存款)時(shí),增加2項(xiàng):

1 銀行對(duì)企業(yè)或個(gè)人發(fā)行的大額可轉(zhuǎn)讓存單

2 外資法人銀行吸收的境外母行一年期以上存放凈額

相關(guān)新聞:

網(wǎng)羅天下

頻道推薦

智能推薦

圖片新聞

視頻

-

滕醉漢醫(yī)院耍酒瘋 對(duì)醫(yī)生大打出手

播放數(shù):1133929

-

西漢海昏侯墓出土大量竹簡木牘 填史料空缺

播放數(shù):4135875

-

電話詐騙44萬 運(yùn)營商被判賠償

播放數(shù):2845975

-

被擊落戰(zhàn)機(jī)殘骸畫面首度公布

播放數(shù):535774